Tue Gutes und verdiene damit – wie das Private Banking mit ESG wachsen und profitabler werden kann

von Gösta Jamin, Christoph Klein und Norbert Paddags | 03. März 2021

Am 10. März 2021 tritt die „Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor“, kurz Offenlegungs-Verordnung, in Kraft und damit einer der zentralen Bestandteile der ESG-Regularien der EU. Die Verordnung, welche u.a. die Transparenz darüber erhöhen soll, welche Finanzprodukte mehr oder weniger „grün“ sind, ist von der Zielsetzung bis zur Umsetzung breit in der Fachpresse diskutiert worden. Auch wenn das Ziel „Greenwashing“ zu reduzieren ein sehr sinnvolles ist, werden sich manche Private Banker an die Einführung MiFID II erinnert fühlen und dabei leicht oder stärker genervt sein: zusätzlicher regulatorischer Aufwand bei teilweise noch unklaren und kurzfristig umzusetzenden Vorgaben.

Jenseits der Erfüllung der regulatorischen Minimalanforderungen, denen man sich nun mal nicht entziehen kann, stellt sich für jedes Haus die Frage, wie es jetzt und zukünftig mit dem Thema ESG umgehen möchte. Ein minimalistischer Ansatz wäre, einzelne nachhaltige Anlagelösungen ins Angebot aufzunehmen, um dem Kunden auf Nachfrage sagen zu können „Wir haben da auch was in grün“. Auch wenn diese Vorgehensweise ressourcenschonend und daher kurzfristig sinnvoll erscheinen mag, negiert sie zwei wichtige Punkte:

- ESG ist eines der dominanten gesellschaftlichen Themen, damit auch Finanzmarktthema und wird sich zum Marktstandard entwickeln, was sich u.a. durch das Wachstum der AuM belegen lässt

- ESG-bezogene Regulatorik wird – unabhängig von der Praktikabilität ihrer Umsetzung – über die nächsten Jahre massiv an Bedeutung zunehmen, von der Anlageberatung bis zum Ausweis EU-spezifischer ESG-Kriterien.

Folgt man diesen beiden Thesen ist eine umfassende Ausrichtung und Umsetzung von ESG-Themen notwendig.

Gesamthafte ESG-Transformation ist der Schlüssel

Eine gesamthafte Betrachtung des ESG-Themas bedeutet, sowohl die verschiedenen thematischen Dimensionen – von Ausschlusskriterien über ESG Qualitäten und Klimarisiken bis zu Wirkungen auf die Nachhaltigkeitsziele – zu prüfen, als auch eine Vorstellung für deren Relevanz und Umsetzung in den nächsten Jahren zu entwickeln. Nur auf diese Weise kann es gelingen, neben der aufwändigen Regulatorik auch die Chance zu nutzen, das Vermögensanlagegeschäft auf einen neuen Wachstums- und Profitabilitätspfad zu heben. Eine solche Transformation hat viele Facetten von der Erfüllung regulatorischer Anforderungen, Veränderungen in der Kundenansprache, der Umsetzung im Portfolio Management, dem Pricing für ESG-Leistungen und der Positionierung des eigenen Instituts d.h. wie „grün“ man selber sein möchte.

Im Folgenden sollen zwei Aspekte näher analysiert werden:

- Herausforderungen bei der Umsetzung einer ESG-Implementierung im Portfoliomanagement d.h. konkret den Umgang mit rasanten Kurssteigerungen und Klumpenrisiken

- Bepreisung von ESG-Leistungen, konkret die Frage, wie die zusätzlichen Aufwände für ESG-Regulatorik und Leistungen ausgeglichen und zusätzliches Ertragspotenzial gehoben werden kann

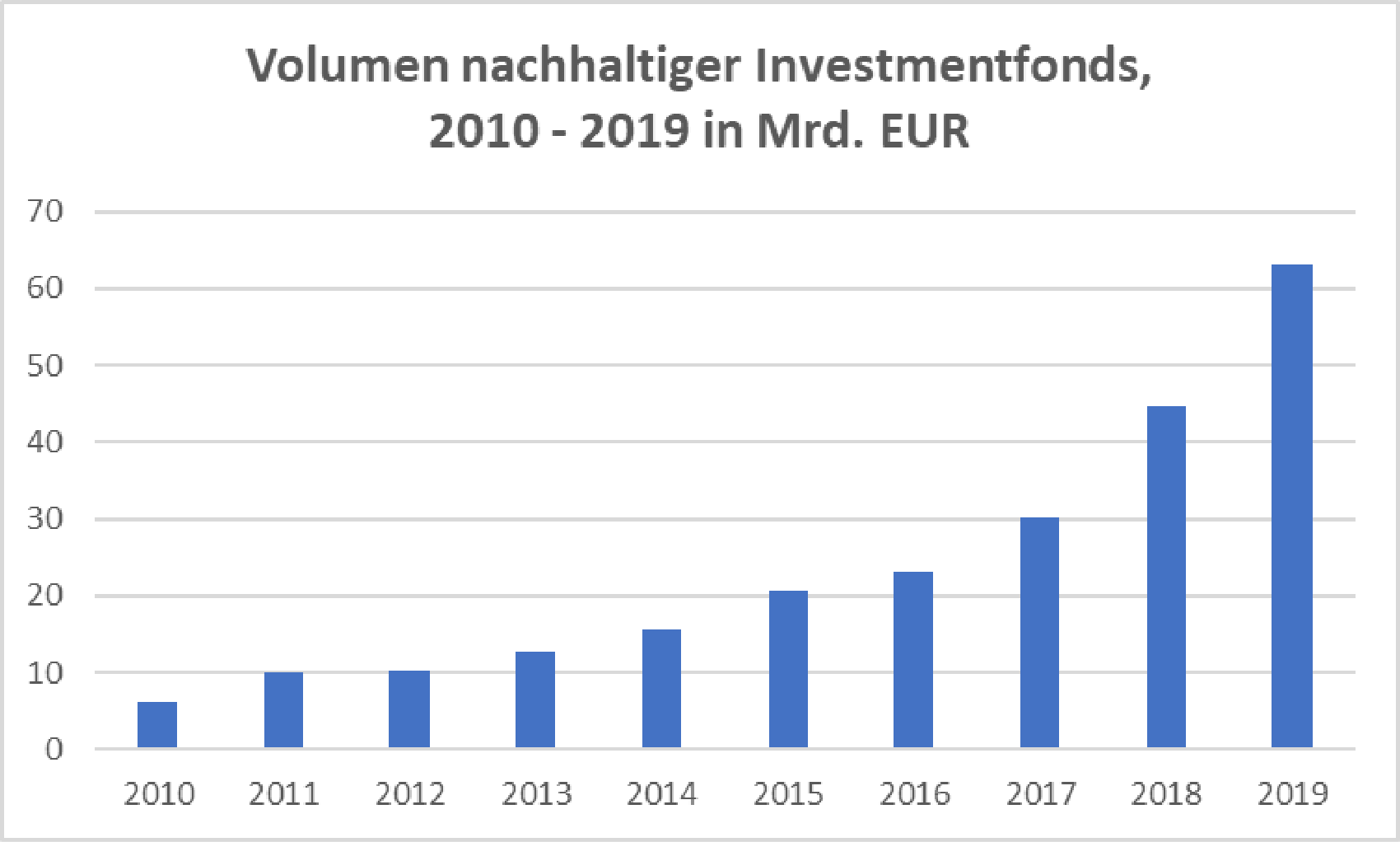

Markt für „grüne“ Anlagen wächst rasant

Bekanntermaßen wächst das Volumen für nachhaltige Anlagen signifikant schneller als der Rest des Marktes. So sammeln nachhaltige Anlagen laut einer Morningstar-Analyse 40% der Mittelzuflüsse ein. Dies schlägt sich im rasanten Wachstum des absoluten Volumens nachhaltiger Fonds in Deutschland nieder, das sich von 2010 bis 2019 von 6 Mrd. auf 63 Mrd. EUR mehr als verzehnfacht hat.

Quelle: FNG – Forum nachhaltiger Geldanlagen

Die Gefahr der „grünen“ Blase

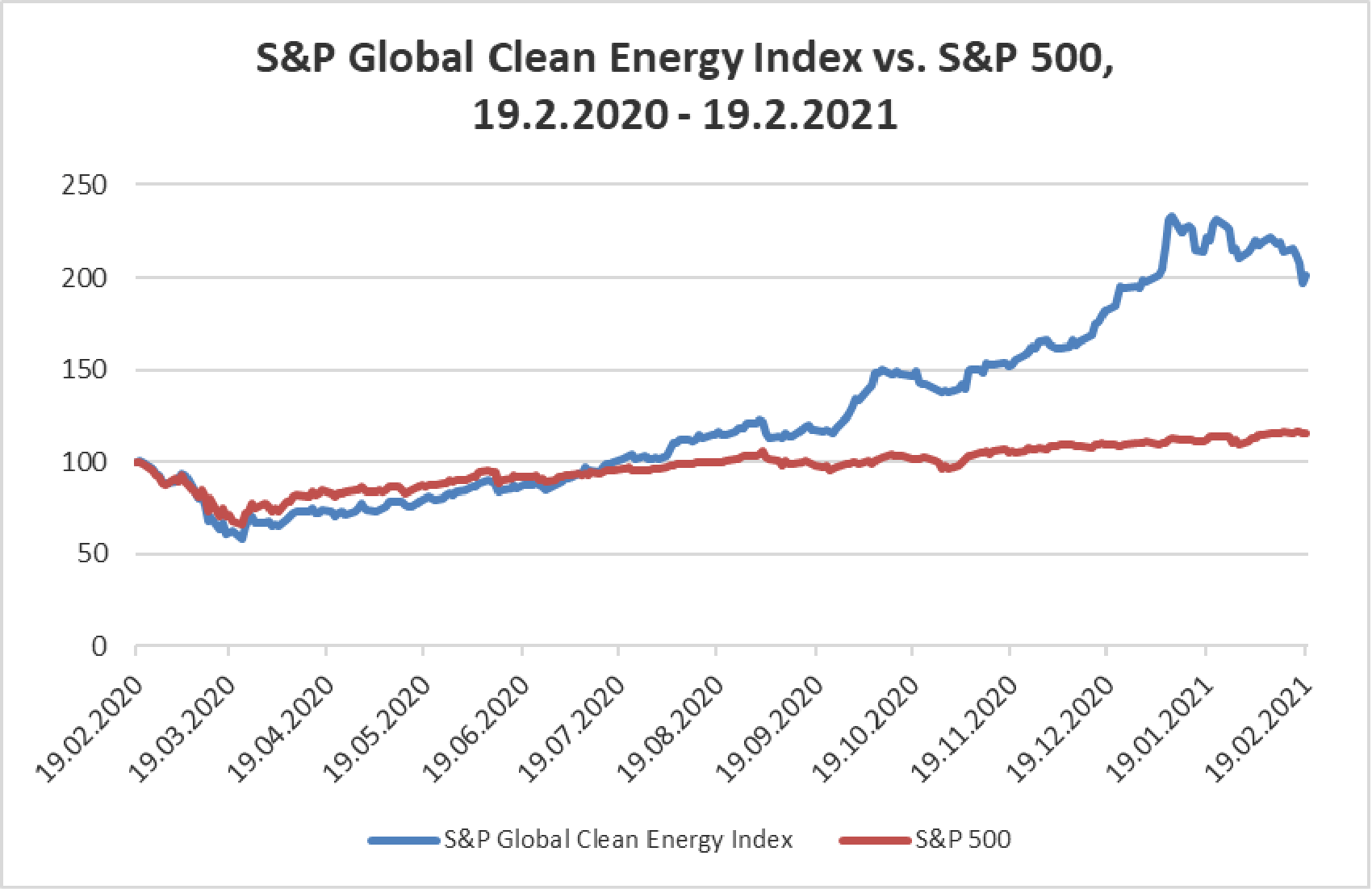

Bei aller Euphorie über die schöne neue ESG-Welt gibt es auch eine Reihe von kritischen Aspekten, die bei der Umsetzung eines ESG-Ansatzes zu beachten sind. Ein Aspekt ist – stark vereinfacht gesagt – dass zu viel Nachfrage nach ESG-Anlagemöglichkeiten einem begrenzten Volumen hochqualitativer Anlagen gegenübersteht was die Kurse treibt. Diese besorgniserregende Entwicklung hat sich seit dem Herbst letzten Jahres massiv beschleunigt, wie ein Vergleich des S&P Clean Energy Indexes mit dem S&P 500 illustriert.

Dazu kann eine restriktive Festlegung von Nachhaltigkeitskriterien kommen, die zu einer weiteren Einschränkung des verfügbaren Anlageuniversums führt, wodurch Diversifikationsvorteile im Interesse des Anlegers nicht mehr optimal genutzt werden können. Gerade in Deutschland werden oft Themenfonds z.B. für erneuerbare Energien angeboten, die sehr stark auf die politische Wette setzen, dass bestimmte Formen der Energiegewinnung weiter hoch subventioniert und von den Regierungen durchgesetzt werden. Dies kann das Bewertungen einzelner Werte weiter nach oben treiben und das Risiko von Kursrückschlägen erhöhen.

Anforderungen an ESG-Portfolios: Back to Basics

Vor dem Hintergrund der hohen Nachfrage nach ESG-Investitionsmöglichkeiten sollten folgende Regeln für die Strukturierung der Portfolien bedacht werden:

- Optimierung der Portfolio-Struktur unter der Nebenbedingung der Erfüllung von Nachhaltigkeitskriterien, d.h. dass „Basics“ des Portfoliomanagements wie Diversifikation von Assetklassen, Regionen und Branchen weiterhin Gültigkeit haben

- Daraus folgt die Vermeidung von Klumpenrisiken hinsichtlich Regionen und Branchen d.h. plastisch formuliert sollte ein ESG-Portfolio nicht aus einem norddeutschen Windfonds bestehen, auch wenn dieser dem Kunden leicht zu vermitteln ist

- Anwendung von Core-Satellite-Strategien. Damit ist gemeint, im Core-Portfolio ein breit diversifiziertes „Weltportfolio“ zu nutzen, das Mindestanforderungen an ESG-Kriterien genügt. Im Satellit können dann themenspezifische Angebote gemacht werden, ohne die Gesamtstruktur des Portfolios in Schieflage zu bringen. Diese konkreten themenspezifischen Angebote – Solarenergie, E-Mobilität oder Wasserstoff – haben den Vorteil, dass Sie dem Kunden eingängig und daher gut zu vermitteln sind. Hier könnten auch Strategien angeboten werden, die wenn auch nicht von der Mehrheitsmeinung in Deutschland aber international als grün anerkannte Technologien investieren wie Kernenergie oder CO2-Abscheidung und -Speicherung.

Nachhaltige Pricing-Modelle ermöglichen höhere Margen

Nachhaltig gemanagte Anlagestrategien sind wie geschildert inhärent aktiv, da eine Auswahl von Investitionszielen anhand qualitativer Kriterien erfolgen muss. Dadurch entstehen zusätzliche Kosten in zwei Richtungen: einerseits in der Leistung der Auswahl von Investitionszielen, die die gesetzten Nachhaltigkeitskriterien erfüllen, andererseits in der Beratung des Kunden über die mit nachhaltigen Anlagen verfolgten Ziele sowie die Eigenschaften der gewählten Instrumente. Ziel eines nachhaltigen Pricing-Modells sollte nicht nur sein, diese Kosten aufzufangen, sondern die neuen Angebote offensiv zu präsentieren und auch entsprechend zu bepreisen. Die Bedingungen hierfür sind aus zwei Gründen aktuell günstig. Zum einen lassen sich über ESG-Themen emotionale „Mehr-Werte“ vermitteln, die eine klassische Finanzanlage üblicherweise nicht besitzt. Zum anderen sind ESG-Angebote eben noch nicht der Marktstandard, was eine eigene Positionierung, Differenzierung und damit auch Bepreisung ermöglicht.

Eine mögliche vierteilige Preisdifferenzierung im Bereich von Vermögensverwaltungen könnte z.B. wie folgt aussehen:

- Es gibt weiterhin eine klassische Vermögensverwaltung ohne besonderen Fokus auf Nachhaltigkeit auf Basis der heutigen Kosten / Preispunkte.

- Zusätzlich wird eine ESG-Vermögensverwaltung Standard angeboten (das oben beschriebene „Core“), die ihre Investitionsziele nach zu definierenden Nachhaltigkeitskriterien auswählt und die einen etwas höheren Kostensatz hat als das klassische Schwesterprodukt.

- Schließlich wird als nachhaltiges Premium-Produkt eine ESG-Vermögensverwaltung Individuell angeboten, bei der der Kunde die Möglichkeit hat, individuelle Einstellungen nach seinen persönlichen Nachhaltigkeitspräferenzen vorzunehmen. Diese könnten z.B. in einem über die Standard-Kriterien hinausgehenden Ausschluss oder einer Übergewichtung bestimmter Branchen, Länder oder Technologien bestehen. Hier erfolgt die Umsetzung in „Satelliten“. Letztere Variante könnte auch preislich als Premium-Produkt positioniert werden.

- Zusätzlich könnten Optionen in Form „dunkelgrüner“ Fonds bzw. eine „engagierte ESG Vermögensverwaltung“ angeboten werden. Hier engagieren sich die Portfoliomanager aktiv mit Unternehmen, um deren ESG Qualität zur erhöhen oder die Wirkung auf die Nachhaltigkeitsziele zu verbessern. Dieser Mehraufwand ist entsprechend zu entlohnen.

Eine solche Preisdifferenzierung ermöglicht einen im Durchschnitt höheren Preispunkt als den des heutigen Standardprodukts. Damit gelingt es Banken und Vermögensverwaltern, zusätzliche Einnahmen aus den neuen Portfoliomanagement- und Beratungsleistungen zu erwirtschaften.

Fazit: So kann Private Banking mit ESG wachsen und profitabler werden

Ein Zitat von Bill Gates lautet sinngemäß, dass Menschen in der Regel die Veränderungen in den kommenden zwei Jahren überschätzen, und die in den nächsten zehn Jahren unterschätzen. Übertragen auf das ESG-Thema bedeutet dies heute zu handeln, um in 10 Jahren weiter erfolgreich zu sein – auch mit ESG-Themen. Oder als Thesen formuliert:

- ESG ist hier, bleibt und wird in allen Dimensionen mächtiger werden als erwartet. Das gilt auch für die zugehörige Regulatorik

- ESG-ist aktuell der leichteste Weg zur Steigerung der Assets-under-Management

- Die Marktentwicklungen für ESG-Anlagen inkl. der rasanten Kursanstiege bergen signifikantes Rückschlagspotenzial, das es zu managen gilt – im Portfolio wie in der Beratung

- ESG hebt die Regeln des Portfoliomanagements nicht auf, sondern ergänzt sie

- Neue Preismodelle können die Kosten für zusätzliche Aufwände abfedern und gleichzeitig Ertragspotentiale heben

Über die Autoren

Christoph Klein, CFA, CEFA ist Gründer und Managing Partner der ESG Portfolio Management GmbH. Er ist Mitglied der DVFA Kommission Sustainable Investing und des CFA ESG Technical Committee. Zudem ist er Referent bei Moody’s Analytics und DVFA.

Prof. Dr. Gösta Jamin lehrt an der Hochschule für Wirtschaft und Gesellschaft Ludwigshafen als Professor für Finanzwirtschaft und Bankbetriebslehre. Zudem begleitet er als Berater Banken, Fintechs und andere Finanzdienstleister bei Projekten der digitalen Transformation.

Dr. Norbert Paddags ist Geschäftsführer der Dr. Paddags Consulting, die Banken und Dienstleister in Financial Services zu allen Fragestellungen des Digital Wealth Managements berät.

Let’s talk!

Wählen Sie Ihren persönlichen Wunschtermin für einen 30minütigen Videocall. Oder schreiben Sie mir gern eine E-Mail: info@paddags.com

Copyright © 2024 Dr. Paddags Consulting GmbH