Warum der Dax bei 13.000 für Private Banker ein Problem ist

von Gösta Jamin, Norbert Paddags | 4. September 2020

Dax bei 13.000: Segen oder Problem?

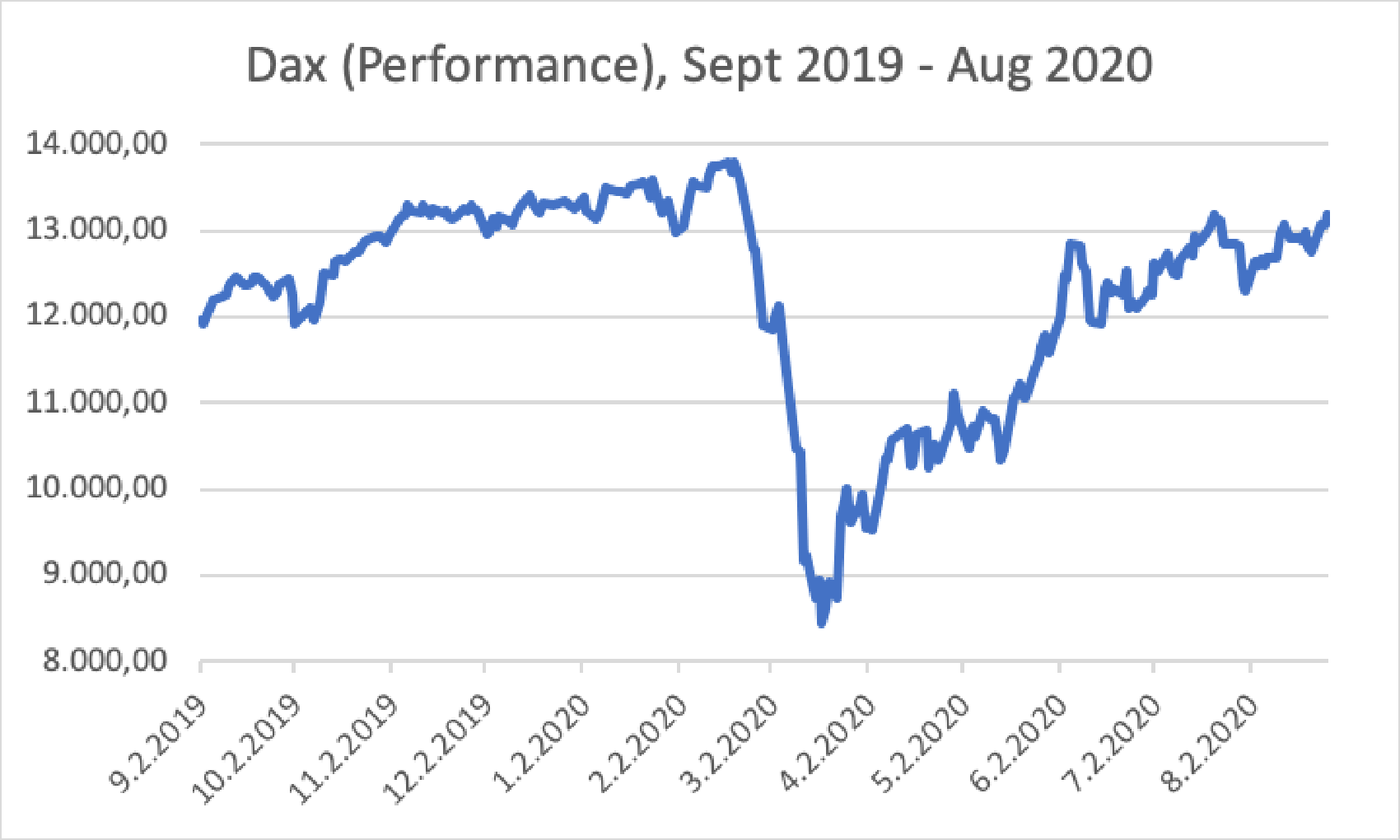

Die Kursentwicklung der letzten Monate war so erfreulich wie – zumindest für die meisten Marktbeobachter – unerwartet. Eine kurze Rückschau: im März herrschte noch eine „Weltuntergangsstimmung“, in der der Dax 40% verloren hat. Der (bis jetzt) relativ glimpfliche Verlauf der Corona-Krise in Deutschland und die massiven fiskal- und geldpolitischen Maßnahmen haben die rasante Erholung der Aktienkurse ermöglicht. Für viele Wealth Manager war der Kursabsturz und sofortige Erholung sogar ein umsatztechnischer Segen, da die hohe Handelsaktivität zu deutlichen Mehrerträgen im ersten Halbjahr geführt hat. Daher gehen einige Häuser davon, dass die Erträge dieses Jahr das schon sehr gute Jahr 2019 übertreffen.

Die aktuell erfreuliche Situation birgt die Gefahr, dass die momentane Lage für dauerhaft angesehen wird und die Gelegenheit für notwendige Anpassungen verpasst wird. Die notwendigen Veränderungen lassen sich in zwei Kategorien einteilenDie aktuell erfreuliche Situation birgt die Gefahr, dass die momentane Lage für dauerhaft angesehen wird und die Gelegenheit für notwendige Anpassungen verpasst wird. Die notwendigen Veränderungen lassen sich in zwei Kategorien einteilen

- Grundlegende Veränderungen zur Steigerung der Profitabilität wie Fokussierung von Geschäftsmodellen, Prozess-Optimierung und Digitalisierung

- „Corona-spezifische“ Veränderungen, die von den makro-ökonomischen Rahmenbedingungen bis zur internen Aufstellung der Institute reichen

Die erste Kategorie betrifft die zwingend notwendige Steigerung der Profitabilität, die z.B. in einer umfassenden Bilanz-Analyse deutscher Privatbanken kürzlich dargelegt wurde. Hieraus ergibt sich eine Vielzahl von strategischen Werthebeln, die von der Fokussierung von Geschäftsmodellen, der Verschlankung von Prozessen und deren Digitalisierung bis zum wertorientierten Pricing erreichen. Diese Ansätze sind weitgehend bekannt und werden daher im Folgenden nicht weiter vertieft.

Neue Herausforderungen durch die Corona-Krise

Spannend sind die neuen corona-spezifischen Herausforderungen, die wir plakativ in 6 Thesen formulieren und deren Folgen wir darstellen wollen:

- Die Zombies kommen

Im Augenblick ist aufgrund der massiven fiskal- und geldpolitischen Interventionen die Wirtschaftskrise im Alltag kaum spürbar. Dieses wird befördert durch die aktuelle Lockerung des Insolvenzrechts und die Verlängerung der Zahlung von Kurzarbeitergeld. Auch wenn sich die Prognose des Sachverständigenrats (Juni 2020) realisiert und das BIP um „nur“ -6,5% zurückgeht, werden die Auswirkungen für einzelne Branchen (Tourismus, Gaststätten, Automobilindustrie, etc.) massiv sein. Solche Zombiefirmen werden erst dann erkennbar sein, wenn die staatlichen Hilfen wegfallen. Kurz: die wirtschaftliche Lage und das Investitionsumfeld werden rauer. - Negativzinsen und kein Ende

Die geschilderten Maßnahmen werden sowohl in Deutschland, Europa und auch in anderen Ländern zu einem massiven Anstieg der Staatsverschuldung führen. So geht das Institut der Deutschen Wirtschaft von einem Anstieg der deutschen Staatsverschuldung von 60% auf 80% des BIP bis Ende 2021 aus [3: Staatsverschuldung]. Die „natürliche“ Konsequenz daraus ist, dass sich aufgrund des großflächigen Ankaufs von Staatsanleihen durch die EZB die Phase der Negativzinsen global fortsetzen wird und damit Renten guter Bonität als Assetklasse unattraktiv bleiben. - Neue Anlagestrategien braucht die Welt

Wenn die Märkte mit Liquidität geflutet werden, mit Renten keine Rendite zu erwirtschaften ist und Aktienkurse sich primär durch die geldpolitische Maßnahmen erklären lassen (mit entsprechendem Rückschlagpotential), was soll man seinem Kunden noch raten? Die Suche nach Rendite in alternativen Assetklassen wie Private Equity und die gesamthafte Beratung des Kundenvermögens (inkl. Illiquider Anteile wie Immobilien) wird zum Gebot der Stunde. - Geringe Rendite, geringere Margen (= Erträge)

Auch wenn man es schafft, den Kunden von einer teilweisen Neuausrichtung seines Portfolios zu überzeugen (und für diese intensive Beratung auch Gebühren bekommt), wird die Rendite der (risikoscheuen) Investoren aufgrund des Wegfalls der Rendite sicherer Anlagemöglichkeiten deutlich zurück gehen. Dies wird in Verbindung mit der zunehmenden Transparenz im Markt zu geringeren Margen und damit Erträgen führen. - Digitales Omnikanal-Management ist ein „Muss“

In der Corona-Krise haben viele Kunden die Vorzüge digitaler Kommunikation kennen gelernt. Auch wenn vor Corona nur 70% der Private Banking Kunden überhaupt einen Online-Zugang hatten, wird es spannend sein, wie schnell dieser Wert ansteigt. Hieraus ergeben sich Herausforderungen verschiedene Kanäle (persönliches Gespräch, Telefon, Online, Self-Service) zu kombinieren, was für die meisten Institute eine technologische und personelle Herausforderung darstellt. - Home Office bleibt

Die Erfahrung wie schnell Digitalisierung umgesetzt werden kann und wie zwingend notwendig dieses ohnehin ist, haben nicht nur Kunden sondern auch Mitarbeiter und Führungskräfte gemacht. Wenn man den digitalen Wandel gegenüber den Kunden vorantreiben will, wird man sich flexiblen internen Arbeitsmodellen nicht verschließen können. Eine erfolgreiche Umsetzung erfordert wiederum nicht nur technologische Lösungen sondern vor allem eine aktive Begleitung des Wandels.

Handlungsansätze: umfassend und schnell umzusetzen

Die Kombination der bekannten grundlegenden und der neuen corona-spezifischen Veränderungen bedeutet für die Branche die Notwendigkeit, eine Reihe von kritischen Themen schnell und umfassend in Angriff zu nehmen. Hierzu gehören u.a.Die Kombination der bekannten grundlegenden und der neuen corona-spezifischen Veränderungen bedeutet für die Branche die Notwendigkeit, eine Reihe von kritischen Themen schnell und umfassend in Angriff zu nehmen. Hierzu gehören u.a.

- Vorbereitung der Kunden auf „die raue See“: Überprüfung der Portfolien unter den neuen makro-ökonomischen Bedingungen, gegebenenfalls Anpassung langfristiger Renditeerwartung im Rentenbereich, Vorbereitung von Optimierungsvorschlägen und Diskussion mit dem Kunden

- Beratung aller (inkl. illiquider Assets): Aufbau von technischen Möglichkeiten und fachlichen Kompetenzen zur gesamthaften Beratung aller Assets der Kunden d.h. inkl. illiquider wie Immobilien, die typischerweise nicht betreut werden. Entwicklung von spezifischen zusätzlichen Leistungsangeboten und deren Bepreisung

- Digitalisierung von Prozessen – extern und intern: Beschleunigung der Digitalisierungsvorhaben, um digitales Omnikanalmanagement gegenüber dem Kunden zu ermöglichen und dies intern auch digital mit flexiblen Arbeitsplatzmodell zu unterstützen.

Alle diese Veränderungen sind leistbar, wenn die entsprechende Einsicht und Handlungsdruck vorhanden sind. Typischerweise ist in allen Organisationen weniger die Erkenntnis das Problem als diese in konkrete Umsetzungsschritte trotz aller Widerstände zu überführen. Der Dax bei 13.000 ist daher für Anleger sehr erfreulich, stellt aber für die Private Banking Branche ein zusätzliches Problem dar.

Let’s talk!

Wählen Sie Ihren persönlichen Wunschtermin für einen 30minütigen Videocall. Oder schreiben Sie mir gern eine E-Mail: info@paddags.com

Copyright © 2024 Dr. Paddags Consulting GmbH